【事项名称】

非居民企业股权转让适用特殊性税务处理的备案

【申请条件】

非居民企业股权转让选择特殊性税务处理的,应于股权转让合同或协议生效且完成工商变更登记手续30日内进行备案。

【设定依据】

1《财政部 国家税务总局关于企业重组业务企业所得税处理若干问题的通知》(财税〔2009〕59 号)第十一条

企业发生符合本通知规定的特殊性重组条件并选择特殊性税务处理的,当事各方应在该重组业务完成当年企业所得税年度申报时,向主管税务机关提交书面备案资料,证明其符合各类特殊性重组规定的条件。企业未按规定书面备案的,一律不得按特殊重组业务进行税务处理。

2.《国家税务总局关于非居民企业股权转让适用特殊性税务处理有关问题的公告》(国家税务总局公告 2013 年第 72 号发布,国家税务总局公告 2015 年第 22 号修改)第二条第一款

《境外注册中资控股居民企业所得税管理办法(试行)》(国家税务总局公告2011年第45号发布)第五条修改为:“本办法所称主管税务机关是指境外注册中资控股居民企业中国境内主要投资者登记注册地主管税务机关。”

【办理材料】

|

序号 |

材料名称 |

数量 |

备注 |

| 1 | 《非居民企业股权转让适用特殊性税务处理备案表》 | 2份 | 无 |

| 2 | 股权转让业务总体情况说明,应包括股权转让的商业目的、证明股权转让符合特殊性税务处理条件、股权转让前后的公司股权架构图等资料 | 1份 | 无 |

| 3 | 股权转让业务合同或协议 | 1份 | 材料文本为外文的,同时附送中文译本 |

| 4 | 工商等相关部门核准企业股权变更事项证明资料或《税务证明事项告知承诺书》 | 1份 | 纳税人可以自主选择是否对“相关部门核准企业股权变更事项证明资料”适用告知承诺制办理,并对承诺的真实性承担法律责任。 |

| 5 | 截至股权转让时,被转让企业历年的未分配利润资料 | 1份 | 无 |

【办理地点】

1.可通过青岛市税务局各区、市办税服务厅(场所)、电子税务局办理(https://etax.qingdao.chinatax.gov.cn/portal/)办理。

办税服务厅查询网址:https://12366.chinatax.gov.cn/bsfw/bsdt/。

2.该事项未纳入同城通办。

【办理机构】

主管税务机关

【收费标准】

不收费

【办理时间】

即时办结

各区、市局办税服务厅办理时间,详见办税地图:https://12366.chinatax.gov.cn/bsfw/bsdt/。

【联系电话】

可拨打053212366或主管税务机关咨询电话咨询。

主管税务机关咨询电话查询网址:https://12366.chinatax.gov.cn/bsfw/bsdt/。

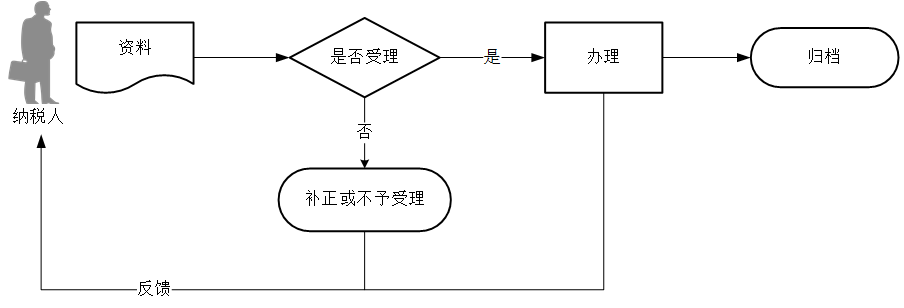

【办理流程】

税务机关提供“最多跑一次”服务。纳税人在资料完整且符合法定受理条件的前提下,最多只需要到税务机关跑一次。

【纳税人注意事项】

1.纳税人对报送材料的真实性和合法性承担责任。

2.文书表单可在青岛市税务局网站“下载中心”栏目查询下载或到办税服务厅领取。

3.纳税人提交的各项证明资料为复印件均需注明“与原件一致”,并签章;报送中文译本的,应在中文译本上注明“本译文与原文表述内容一致”字样,并签章。

4.非居民企业向与其具有100%直接控股关系的居民企业转让其拥有的另一居民企业股权,选择特殊性税务处理的,应同时符合以下条件:

(1)具有合理的商业目的,且不以减少、免除或者推迟缴纳税款为主要目的。

(2)被收购、合并或分立部分的资产或股权比例符合规定的比例。

(3)企业重组后的连续12个月内不改变重组资产原来的实质性经营活动。

(4)重组交易对价中涉及股权支付金额符合规定比例。

(5)企业重组中取得股权支付的原主要股东,在重组后连续12个月内,不得转让所取得的股权。

非居民企业向其100%直接控股的另一非居民企业转让其拥有的居民企业股权,选择特殊性税务处理除需要符合上述条件外,还要求没有因此造成以后该项股权转让所得预提税负担变化,且转让方非居民企业向主管税务机关书面承诺在3年(含3年)内不转让其拥有受让方非居民企业的股权。

5.非居民企业股权转让选择特殊性税务处理,属于非居民企业向其100%直接控股的另一非居民企业转让其拥有的居民企业股权的,由转让方向被转让企业所在地主管税务机关备案;属于非居民企业向与其具有100%直接控股关系的居民企业转让其拥有的另一居民企业股权的,由受让方向其所在地主管税务机关备案。

6.对重大税收违法失信案件当事人不适用告知承诺制,重大税收违法失信案件当事人履行相关法定义务,经实施检查的税务机关确认,在公布期届满后可以适用告知承诺制;其他纳税人存在曾作出虚假承诺情形的,在纠正违法违规行为或者履行相关法定义务之前不适用告知承诺制。

【办理材料表单下载】